探索央行加密货币储备的未来:金融体系变革的2025-09-23 20:20:14

引言:数字货币的崛起

在过去的十年里,加密货币已经从一个小众的金融现象发展成为全球关注的焦点。随着比特币、以太坊等数字货币的普及,越来越多的国家开始关注如何在央行的框架下整合这些新兴技术。特别是央行加密货币储备的构想逐渐浮出水面,吸引了政策制定者、经济学家和投资者的广泛讨论。

央行加密货币的定义与背景

央行加密货币(Central Bank Digital Currency, CBDC)是指由国家中央银行发行的数字货币。与比特币等去中心化加密货币不同,CBDC在一个国家的法定货币体系内运作,承担着类似于传统纸币和硬币的功能。央行加密货币的推出不仅是技术进步的体现,也是为了应对现代金融挑战和全球经济变化的需要。

央行加密货币储备的重要性

央行加密货币储备的设想意味着各国央行将通过数字形式持有、管理和流通货币。这一举措可能为金融体系带来如下几个方面的重大影响:

- 增加透明度和安全性:通过区块链技术,央行可以更精确地追踪货币流通,减少洗钱和欺诈等问题。

- 提升支付效率:传统的跨境支付常常存在时间延迟和高费用,而CBDC可在几秒钟内完成交易。

- 金融包容性:在金融服务不足的地区,CBDC能够提供更便捷的支付解决方案,帮助提升居民的金融接入度。

当前的全球趋势

根据国际货币基金组织(IMF)的数据显示,全球已有超过80个国家在探索或试点央行数字货币。中国的数字货币电子支付(DCEP)是最具代表性的案例,它在国内市场上已经展开测试,显示出强大的应用潜力。此外,巴哈马的“Sand Dollar”以及瑞典的“e-krona”也都在积极推进中。

面临的挑战与风险

虽然央行加密货币储备的前景令人期待,但其实施过程中也面临不少挑战:

- 技术障碍:区块链和数字支付系统的安全性与稳定性仍需进一步验证,潜在的网络攻击和技术故障可能影响用户信心。

- 隐私保护央行在追踪交易和用户行为的过程中,有可能触及用户的隐私权,如何平衡这一关系变得尤为重要。

- 传统金融体系的冲击:CBDC的发行可能会对传统银行产生巨大影响,央行需要谨慎管理银行存款流动性的问题。

市场参与者的影响

央行加密货币的推广不仅仅涉及政府机构,也吸引了金融科技公司、传统金融机构以及普通消费者的参与。金融科技公司可能会利用CBDC构建新型金融产品,提高竞争力。而传统金融机构如果不能及时适应,将面临着被市场淘汰的风险。

未来展望:中央银行的角色再定位

在央行加密货币的背景下,中央银行可能需要重新考虑自己的角色。它们不再仅仅是货币发行机构,而可能成为数字经济的调控者和引导者。通过制定相关政策,中央银行可以确保数字货币的健康发展,促进经济增长。

结论:迎接数字经济的挑战与机遇

总体而言,央行加密货币储备的探索是金融体系演变的重要一步。这一进程中,政策制定者、技术团队以及市场参与者需要共同努力,克服当前的挑战,实现安全、透明、包容的金融未来。在这个充满不确定性的新时代,只有适应变化,才能勇立潮头。

对央行加密货币的深入分析

随着对央行加密货币储备的了解加深,社会各界对其社会、经济和技术层面的影响也日渐引起关注。我们可以从几个重要方面进行更为深入的分析。

社会经济层面的影响

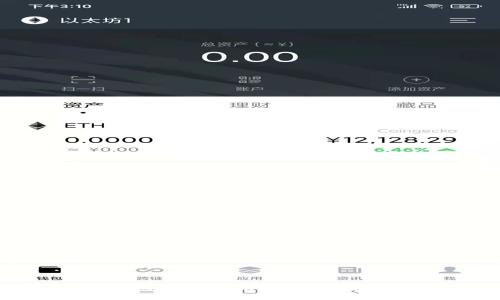

央行发行的数字货币可以极大改变消费者的支付习惯。人们越来越习惯于使用手机进行日常支付,而CBDC可以使这一过程更加便利。设想一下,若用户在购物时只需通过扫描二维码即可完成支付,既省时又安全,这必然会吸引更多消费者接受和使用数字货币。

同时,CBDC的实行也有助于减轻经济危机带来的冲击。比如,在疫情期间,如果央行能够迅速向民众发放数字货币,可以有效缓解流动性危机,提升资金流动性,促进消费和投资。

技术创新与发展

央行加密货币的实现离不开区块链等前沿技术的支撑。发展数字货币将推动区块链技术的不断进步,使其更为成熟和 безопасным。此外,智能合约的应用使得交易能够在满足特定条件下自动执行,也将大大提高金融交易的效率和安全性。

国际协作与竞争

在全球范围内,关于央行数字货币的讨论也促进了国际间的协作与竞争。各国央行不仅在探索自身的CBDC,还在研究如何在国际层面上实现数字货币的互通性。为了避免金融脱钩,各国还需围绕数字货币的标准和管理规则展开更为深入的谈判与合作。

结语:数字货币的未来之路

总体来看,央行加密货币储备的未来将呈现多元化的趋势。从政策导向、技术创新到国际协作,各方力量都将在这一过程中发挥作用。尽管前路荆棘密布,但机遇与挑战并存。通过法律法规的完善、技术的不断突破及国际间的紧密合作,央行加密货币有望在未来的金融体系中扮演至关重要的角色。